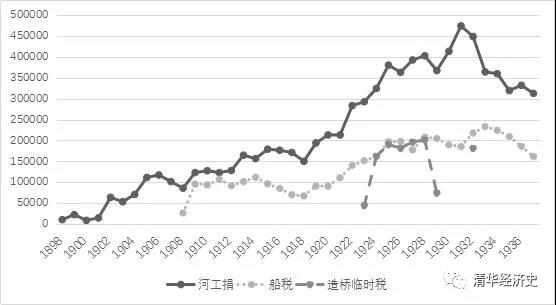

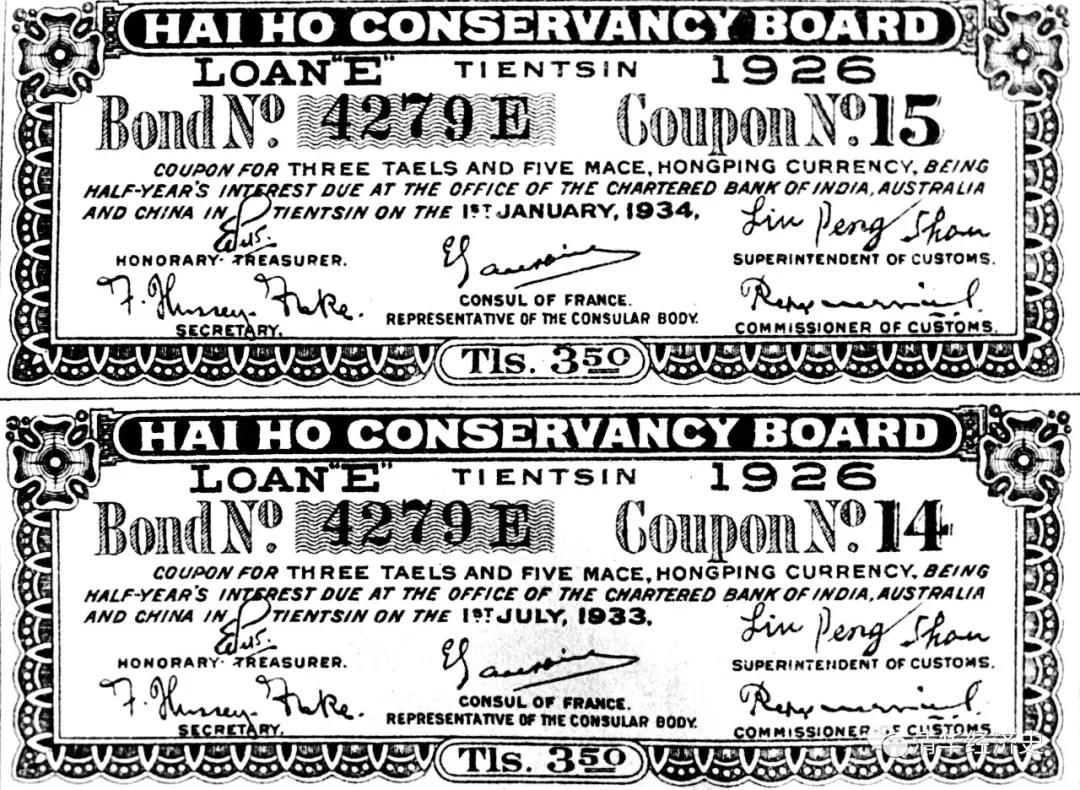

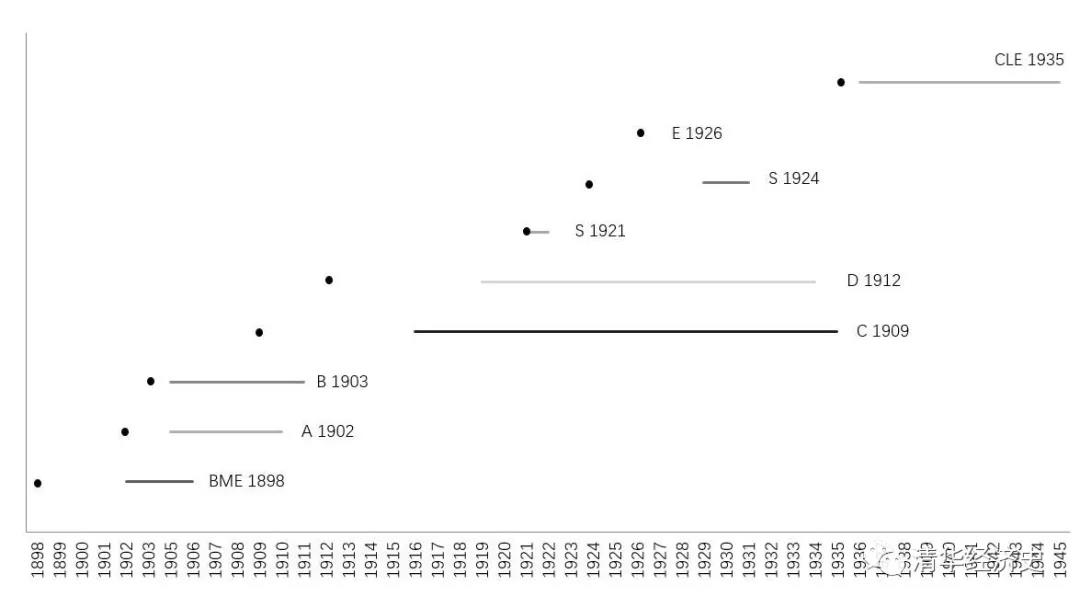

摘要:海河工程局在1898—1948年50年间成功发行九支公债,是近代公益性机构融资模式的创新。尘封的外文档案揭示了这一鲜为人知的制度遗产。关税作为海河工程局的主要经费来源与债券担保,赋予了其公债特殊的属性、功能与特点。公债融资本质上是将未来税收变现,为重大疏浚工程的迅速提前完成提供资金支持。工程的实施便利了通航、扩大了进出口贸易且关税亦随之增加,从而增强了公债信用,降低了发行风险,使得轮船公司与洋商不仅愿意接受公债摊派与认购,而且主动提议增加新的海关附加税,以便启动更多的疏浚与破冰工程。由此形成公债融资、关税加征、航道改善之间以及促进贸易的良性循环,各利益相关方随之受益。 晚清民国时期国内外发行的公债不少,但一个特殊机构在近代三、四十年间九次发行公债,却在各项公债统计与研究中均未涉及,这就是海河工程局所发行的公债。为什么被遗漏甚至遗忘?揭开尘封的英文、日文档案,可复原其九次公债的具体发行情形,填补公债微观研究中的这一空缺。以往对公债的研究主要集中于政府发行的国内公债,很少集中于公债具体发行与管理的微观研究。而以非政府机构作为发行主体,特别是主要面向外国群体发行的公债实不多见,其研究亦阙如。 作为中国第一家现代化疏浚机构,海河工程局对近代天津发展与海河治理贡献卓著,然而学界的专门系统性研究却刚刚起步,关于其性质与融资模式更是未有论及。究其性质,海河工程局既非政府机构,也非国有企业或外资企业,而是中国政府授权的公益法人。其经费主要来自海关拨付,由中外官商各方利益群体代表构成的董事会独立经营,具体管理则由外国总工程师负责。海河工程局所承担的河道疏浚、裁弯取直和冬季破冰等重要工程耗资巨大,但其主营业务又不收取费用,仅靠常规经费远远不敷,因此政府同意外国领事提出的公债融资模式,以解决资金问题。在各利益相关方的支持下,海河工程局的历次公债发行比较成功,在近代中国公债发行史上别具一格,具有不可替代的价值。 海河工程局历来注重对档案的编辑、整理和保存工作,十余年前移转天津档案馆的海河工程局资料包括:1897—1949年中文案卷级目录97件;中文文件级目录538件和外文案卷级目录2231件。这些原始档案,主要由英文书写,也有日文和少量法文档案及其中译文件,内容包括海河工程局历年中外文年报、月报、总工程师报告、董事会会议记录及往来文件、信函等。这些史料反映了以下三方面内容:(1)海河水文、气象数据与资料,航道的深度、含沙量、潮汐水位、冰封期等信息;(2)天津船舶往来、贸易进出口、租界演变、码头与港口、海关制度等方面的资料;(3)疏浚业的专业资料,如疏浚数据表、挖泥船、破冰船舶设备、冰封期统计表、财务报表、设备信息表、水文变动表、施工工程图、试验工程图、水文测绘图。这些系统性、科学性、专业性和连续性的档案资料,对于了解海河河道治理与流域水运条件改善、天津近代港口、租界和城市发展,及中国近代疏浚业的发展脉络具有重要的学术价值。本文在整理和梳理原始档案的基础上,结合海关档案等资料,通过复原海河工程局九次公债的具体情况,探讨清末民国公共工程融资模式的创新、特征与影响。 一、海河工程局的九次公债发行 清末海河严重淤塞,天津港航运陷入困境,专业的疏浚机构因资金短缺迟迟无法建立。直至外国领事提出公债融资等方案,海河工程局才作为非营利性的公益法人最终成立,并迅速启动裁弯取直等重大工程。 (一)中国本土机构最早发行的公债 清政府曾于1898年发行“昭信股票”,这是中国政府最早采取的接近现代公债形式的一项新筹款措施。虽然“昭信股票”的发行引进了西方融资理念,然官营的方式流弊丛生,最终演化成官府的苛派、抑勒或强令捐输,使民众怨愤激增,当年年底就草草停止发行。同年,刚成立的海河工程局,为了解决工程经费问题,发行了第一次公债,并最终在1906年清偿,这是中国本土机构最早成功发行的公债之一。义和团与八国联军战乱甫一平息,海河工程局就于1902年与1903年相继又发行了公债A与公债B,为海河裁弯取直工程融资。 1、英租界工部局公债E(British Municipal Loan E,简称BME) 海河治理工程虽然紧迫,但是由于耗资巨大,资金无从筹集,清政府迟迟不能响应。直到外国领事提出包括公债在内的具体融资方案后,清政府才最终批准于1897年成立海河工程局。其启动资金,除直隶总督拨款10万两外,各国领事筹集15万两。由于工程急迫,这笔款项由各国领事先向天津汇丰银行贷款垫支应急,由汇丰贷出,与前月到账的总督拨款一并于8月2日交付海河工程局。随后通过公债发行来偿还银行贷款,再通过海关附加税来偿还公债本息。 BME于1898年8月1日发行,其发行条款如下:(1)利率为6%,每半年支付一次;(2)债券于发行一年后开始偿还;(3)所有债券在发行12年内最终赎回;(4)公债的本息由河捐和英租界工部局的资产担保发行。由英租界工部局发起、筹备并为之担保,但正式发行和后续还本付息都是由海河工程局主持,并且是以海关附加税为后续担保及偿还手段。因此,尽管其名称为英租界工部局债券E,但事实上是海河工程局的第一次公债,不过是在英租界工部局基础之上借力而为。 海河工程局第一次公债方案有摊派之嫌。在最初向北洋大臣报批的设计中,其融资方案如下:公债总额50万两,每张500两。由汇丰银行自售(是承购吗?)20万两,太古、怡和、轮船招商局三公司各(承购?)10万两。公债持有人在付息日向银行支取。虽然这个摊派方案是否实施,如何实施尚不得而知,但后来发行的公债A和1924年特别公债也都有过类似的摊派计划,摊派与各国领事推销公债的史实相映证,也与海河工程局由各利益相关方共同经营的机制相吻合。海河工程局公债,借鉴了西方融资理念与工具,“按西例,凡做与众方便之事,众人即需出资。今因轮船治河,轮船即应出费”。另一方面,民间筹集资金方式在中国也具有本土渊源。自宋以来,特别是清朝,民间的公共建设,包括许多桥梁、义渡、道路、水利设施等,大多都由民间获得政府许可自主筹资兴建,这种自愿捐款,有时也有摊派之嫌。正是由于有中国传统,因此公债发行并未出现很大的阻力或反弹。然而,与中国传统方式相比,公债是财产凭证,具有标准化和流动性,购买者可以随时转让和交易,因此能够跨越地域,跨越时间,在更广阔的资本市场上筹集资金。 作为中国本土机构第一次成功发行公债,此次公债具有如下特点,其一,它是在英租界工部局公债发行体系基础之上展开的,大大降低了探索成本;第二,虽然最初发行者和担保方为英租界工部局,名称也保持不变,但事实上发行与偿还均已移交海河工程局,担保品也增加了中国政府批准的海关附加税;其三,这次公债发行得到了各利益相关方的支持,包括中国政府、各国领事、津海关、各租界工部局与洋商、轮船公司等。 2、公债A和公债B(Hai—Ho Conservancy Loan A、Hai—Ho Conservancy Loan B) 海河工程局的第二次裁弯取直工程,由都统衙门拨付白银25万两,同时海河工程局再次以河工捐为偿还担保,1902年发行了海河工程局公债A,其发行条款如下: 公债A总额25万两,利率7%,共2500份,每份面额100两。(1)年利率7%,每半年支付一次;(2)从发行之日开始,满3年期限后,海河工程局有权随时赎回全部或任意部分的债券;3)所有债券在发行22年内最终赎回;(4)公债利息和本金由河捐担保偿付,已经得到有关当局和天津各国租界的审核与批准,原则上公债解释权归海河工程局。 公债A将于1902年3月31日发行,4月1日起息。经销单位为天津汇丰银行。 公债A在发行的第一年,就被认购240份。“由各国工部局按比例分摊”,可能是此公债顺利发行的一个原因。 1903、1904年发行了海河工程局公债B,为第三次裁弯取直工程融资。公债B共发行3000份,每份面额100两,总额增至30万两,利率7%。公债B分三次发行:1903年9月首次发行1000份,共计10万两;1904年5月和1904年9月两次分别再发行了1000份,每份面额100两。其发行条件与公债A大体相似,所不同的是,第二条偿还期限(“有权随时赎回全部或任意部分的债券”)延至5年,表明公债B为长期公债。此外,第三条最终赎回即偿清年限亦延至25年;第四条措辞改为“已经得到北京的外交使团和中国政府的批复与核准”。 与第一次公债BME相比,这两支公债的利率都提高了,由6%提高到了7%。前三支公债每份的面额都是100两,这在当时价值不菲。公债持有人可以是经销商汇丰银行,也可以是津、沪租界甚至伦敦资本市场的资金持有者。前三支公债销售顺利,由于海河工程局的出色工作,海河治理初见成效,天津的贸易量扩大,增加了河工捐数额,因此以之为担保的公债在市场上颇具信誉。1904年9月公债B发行时,认购数超过了11倍之多。 (二)动荡时局下的海河工程局公债 1911年前后,时值清末民初,政权鼎革,但并不影响海河工程局继续发行新公债。1909—1911年,海河工程局发行了第四次公债,即公债C;1912—1914年,又发行了公债D。此后一直到1935年,海河工程局的工程建设与新公债发行不仅未受到民国时期复杂动荡的政治经济局势影响,而且公债类型更加丰富。 1. 公债C和公债D(Hai—Ho Conservancy Loan C、Hai—Ho Conservancy Loan D) 1908年4月15日,各国商会与轮船公司在海河工程局开会,准备筹集经费银87万两,为第四次裁弯取直等工程和业务融资。1909年,“筹款新策,既承各国驻京大使公同照准”,海河工程局开始发行公债C。其利率为6%,当年首次发行3000份。 1911年,海河工程局就破冰业务开展进行了讨论,次年正式将破冰业务纳入其工程范围。为此发行了公债D,筹集资金共计29万两,用于破冰船的购置和破冰工程经费的支出,公债D利率亦为6%。这两次公债,均由华比银行(Belgian Bank,1906年在天津开设分行)经销。 2. 两次特别公债(Special 1921、Special 1924,简称S1921、S1924) 20世纪20年代,海河工程局发行了两次特别公债。 1920年,海河工程局在第297次董事会会议上,提出了发行债券20万两购买土地进行第五次裁弯取直工程的计划。1921年1月第298次董事会会议再次讨论关于第五次裁弯取直工程的资金来源问题。当年开始发行债券20万两,利率9%。这是典型的短期公债,利率较高。 值得一提的是,此次特别公债,最初也曾有摊派的动议。原计划贷款72万两,利息7%,暂定各租界按如下比例分摊:比利时2%、英国8%、法国15%、日本20%、意大利10%、俄国15%,其他特一区、特二区、民政局、邮政与铁路等28%。但各方就各自承担多少费用很难达成一致意见。1922年12月,津海关税务司威厚澜致函总税务司安格联,认为这一方案既不可行,也不可靠。拟向委员会提出建议,通过提高浚河税(即河工捐)来完成。 1923年,海河工程局得到中国政府和外交团双方的许可,准备修建万国桥(今解放桥)。1923年11月第318次董事会会议对于修建万国桥的费用问题进行了讨论,  拟发行债券120万两。1924年1月1日首次发行50万两。之后的几次董事会继续对公债发行的具体事宜进行探讨。 1924年特别公债也由华比银行经销,为此其收取佣金5000两。为了发行此次特别公债,其准备费用加上华比银行收取的佣金共6290.19两,可见1924年特别公债发行成本约为其总额的1.26%。 3、公债E与替换公债E(Hai—Ho Conservancy Loan E;Hai—Ho Conservancy Conversion Loan E,简称CLE) 1924年6月第322次董事会会议,通过了总工程师提交的关于修建大沽沙永久航道的第1227号报告,董事会认为需要在1924—1928年通过发行公债募集资金。公债原打算分三次募集,总金额共220万两。1925年4月第329次董事会会议上,董事会与麦加利银行协商公债E的发行事宜,后者拟承销50万两的公债E。 1926年1月董事会会议上决定于7月1日授权发行公债E,总额100万两。公债E债券的顶端标明“海河工程总局”的中文字样,这是与早期公债不同之处。几经变化,公债E最后实际总共发行125万两。 1935年开始对公债E进行替换,其背景有二。一是1933年3月国民政府实行废两改元,受此影响,1933年开始,海河工程局年报中的账目以银元为货币单位,公债项目则在1934年开始以银元为货币单位。因此在1935年进行公债替换时,债券的发行单位也直接由银两改为银元。二是国民政府1932年和1935年两次整理债券,第一次整理将“利率固定为一律每年六厘。偿还期限较以前延长将近一倍,全部债券由关税担保,取消盐税及其他国内税收的担保”。1935年2月再一次整理时,进一步将旧债券按到期远近换成五种新债券。在此背景下,1935年2月董事会会议,决定将公债E替换成185万元的无记名债券,利率由7%降为5.5%,低于政府统一规定的6厘。其中需要赎回公债E3146.86元债券,并支付承销费用1.8万元(应该包括银行承销与领事团推销等费用)和印刷新债券的费用1450元,合计共19450元。替换公债E的发行成本约为其发行总额的1.05%。 二、公债担保品:海关附加税 债券发行需要担保与抵押,海河工程局作为公益法人,不以营利为目的,其主营业务均不收费,无以担保。为此,清政府与外国领事及各方达成一致,依托津海关加征附加税,作为重大工程的经费,也作为发行公债的担保。 海关附加税先后有三项:河工捐、船税和造桥临时税。河工捐于1898年8月1日开征,为关税的1%。后经1901年、1903年和1908年三次调整,分别增至关税的2%、3%和4%。船税于1908年开征,由轮船公司按每吨交纳0.1两。二者作为历次公债的担保。此外,1923年修建万国桥并发行特别公债,为此还开征造桥临时税,税率为关税的2%,从1923年10月至1929年6月1日止(1932年复征一次做维护桥体的经费)。这六年的临时税,也成为特别公债偿付担保品。 海关附加税的来源、性质及其征收过程,决定了公债偿还能力及其作为担保品的信用,直接关系到公债的发行与融资能力。 第一,津海关的关税主要来源于从事进出口贸易的轮船公司与商号,其中80%来自于洋商; 第二,近代中国海关与关税具有特殊性质。海关是中外共治的“边界权力”机构,关税主权名义上属于中国,但收益权由中外政府共同控制,任何一方无法独立支配。这一方面对于主权国家来说自然是一种屈辱,但另一方面,在政局动荡、政权更替频繁的晚清民国,又赋予了海关与关税的相对独立性与稳定性。因此,关税的获得在一定程度上避免了时局动荡对海河工程局的影响,其稳定性保证了公债的正常偿付与后续公债的顺利发行; 第三,海关附加税的征收必须得到中外政府的批准,得到洋商的配合,确保以较低的征收成本获得稳定的收益。近代中国关税很低,加之进出口贸易不断扩大带来税收增加,因而附加税还有加征空间。 因此,以关税为担保,使得海河工程局的公债具备国家信用。而海关与关税的相对独立性与稳定性,使公债的发行和偿还能在时局动荡中平稳而持续开展。这在近代中国也具有普遍性。以1928年为例,当年除以关税作为担保的外债之外,其余以厘金、烟酒收入、印花税和交通余利等为担保的债券,几乎都拖欠未还。“到1928年,半数以上的旧债到期都不能偿还,只有用关税作为担保,并由华洋合组的海关和国际银行团经管的债券,和少数铁路借款能够如期偿还”。 应该强调的是,一方面,以海关附加税作为海河工程局公债的重要担保和主要还本付息手段,促进了公债的发行;另一方面,公债的发行,最大限度地降低了附加税征收成本,克服了征收障碍,反过来也有利于附加税的征收。二者相辅相成,相得益彰。 首先,公债发行有效地提前变现了未来关税,使海河工程局能够提前获得巨额资金开展和完成庞大的工程,大大改善了天津港的通航条件,促进了轮船运输与进出口贸易,从而使津海关税不断增加。第一次裁弯缩短河道1.35英里;第二次裁弯缩短3.1英里,海河淤塞大减,水量大增。新航道分别于1902年7月与9月通航,给天津港带来了巨大的经济效益。工程实施之前,1898年没有一艘船能够直抵租界码头,次年仅2艘。而工程实施之后,1902年增至134艘,1903年333艘,1904年374艘,1905年达395艘。裁弯后大型轮船,如轮船招商局长达270英尺的泰顺、安平两艘轮船,能直接开抵租界。这大大拓展了征税范围。河工捐从1898年开征至1931年一直不断增加,并在1931年达到47.4万两的峰值。船税的增长虽然较缓慢,但是1933年之前也大体呈上升趋势,在1933年达到23.3万两的峰值。这体现了海河工程局的业绩,也反映了担保品信用的增强。  图1 1910-1937年海河工程局的河捐、船税和造桥临时税 单位:两 资料来源: China Imperial Maritime Customs, Decennial Report on the Trade, Navigation, Industries, etc., of the Ports open to Foreign Commerce in China and on the condition and Development of the Treaty Port Provinces, 1892—1901 with maps, diagrams, and plans, , pp.560—561; Hai-Ho Conservancy Commission Report for 1906—1937(历年年报),HHC,未编号;《海河工程局略说》,《华北水利月报》,1929年第2卷第10期, 1929年3月31日,第120—122页。 其次,海河工程局往往是在疏浚工程完成之后,才开始征收关税附加税。也即是说,作为纳税方的轮船公司及租界各方,是在获得航道治理的切实收益之后才开始交税,这对纳税方的主动性与积极性具有极大的激励作用。如果海河淤积,轮船不能径抵租界紫竹林卸货,而只能由驳船从白塘口等处驳运,所需时间就会大大延长,相关成本也不可避免地大幅增加。如果在紫竹林缷货,每吨只需花费白银30两,而如果河道淤塞只能在白塘口卸货的话,成本就飙升至300两。轮船招商局和怡和洋行就因此分别造成损失10万两和6万两,“亏累匪细,使之每吨捐银二钱,轮船一径到埠,较省三分之一。此项捐银应于新河开成船行之日收用,公司当无不乐从”。1911年,洋商总会甚至主动提出开展破冰业务,并愿意交纳新增附加税。凡此疏浚绩效,使各利益相关方对海河工程局的方案极为信任,商界、航运界、租界等主动配合海河工程局的工程开展,同意提高和新征海关附加税。 再次,公债购买属于一种投资行为,低风险激发了投资者购买公债。即使公债发行初期采取摊派方式,租界当局与轮船公司也是有利可图的。公债利率大多是6%或7%,与当时政府公债的收益相当。但是本公债担保品具有可靠信用,加之海河工程局优良的河道治理绩效,其所发行的公债市场良好,属于低风险的理财手段。如上所述,第一次公债BME和公债A都曾考虑摊派机制,并没有遇到阻力。而公债B则已经认购踊跃,不再需要摊派这种方式,反映了海河工程局公债及其市场的发育和成长。 由此可见,如果不采取公债融资方式,而仅仅依靠海关附加税提供工程资金,那么不但完成资金积累需要的时间将大大延长,而且附加税征收所面临的阻力和成本也会增加。假如公债自发行到清偿需要十年,意味着公债融资至少将未来十年的附加税收入变现投资于疏浚工程;但如果没有公债这种融资方式,纯粹依靠附加税的累积来获得资金,那么资金筹集的时间将会超过十年。可见,公债融资不仅实现了未来收益提前变现,而且提前疏浚工程、改善通航条件、促进未来航运与贸易的发展及由此带来的关税的持续增加。 于是形成这样的良性循环:公债融资——重大疏浚工程提前完成——轮船公司与进出口贸易发展——津海关税收增加——海河工程局绩效增强——公债顺利清偿,从而有力地促进了海河工程局的发展,并使各利益相关方均受益。 三、海河工程局公债的偿还 海河工程局发行的九次公债,均正常还本付息。前三次公债的发行开局良好,1903年海河工程局根据税收的情况,对前三次债券的偿还情况进行了乐观的估算:第一支债券BME将在1907年偿清,第二支公债A将在1912年清偿,1903年所发行的第三支公债B则将在1916年清偿。而河工捐由津海关关税的1%提高到2%、3%,海河工程局收益增加,公债的偿还速度也得以加快。第一支公债1906年12月提前清偿,公债A和公债B也都提前几年清偿完毕。 公债的偿还通常是通过抽签方式,以公债A在1905年第一次抽签偿还为例:中签者共145人,由海河工程局于上年年末(1904年12月29日)公布中签号码,1905年4月1日正式在天津汇丰银行偿还本息。同时,资金充裕的海河工程局在公开市场买进105份债券,即支付1.05万两,以减少未来利息支出。 随后的四次公债,即公债C、公债D和两次特别公债都正常清偿。尤其是两次特别公债,属于短期债券,2—3年即偿还本息。公债E和替换公债E较为特殊。公债E发行后,随即进行付息,半年一次。公债E每张息票利息金为3两5钱,到期可至麦加利银行天津分行领兑。图2是公债E第4279号的两张息票,第14号是1933年7月,第15号是1934年1月。息票下端是董事会成员的签名。  图2海河工程局1926年发行的公债E息票 但是公债E未有还本记录,1935年替换成替换公债E,并于次年开始还本付息。1937年七七事变后日本侵占天津并控制了海河工程局,但依旧每年偿还公债。1938年1月第418次董事会会议,非常清楚的说明了“本局发行的公债照常付息,但今年不能换本”,  并规定了偿还年限,“公债由发行之日起在二十年内完全收回”。值得一提的是,即使太平洋战争爆发后,日本与英、美、法等国宣战,成为敌对国,替换公债E本息仍然按期偿还。 1945年6月25日,日伪时期的最后一次董事会会议召开,也即海河工程局历史上最后一次,即第442次董事会。会议披露了1944年的财务情况,从其资产负债表可见,海河工程局在1944年仍然偿还替换公债E本金12.67万元法币,利息5.4万元法币,累计偿还92.95万元法币。经过这次还本付息,替换公债E未清偿尚有92.05万元法币。不仅如此,这次董事会还照例颁布了来年的预算计划,其中就提到,1945年计划偿还13.37万元法币,利息近4.7万元法币。但是这笔钱是否偿还,未见记录。 抗战胜利后国民政府接收了海河工程局,但是对于替换公债E的偿还问题,一直没有任何说明。解放战争爆发,军费的急剧增加使国民政府赤字直线上升,国民政府大量发行法币,最终导致物价疯狂上升,法币恶性贬值。为了挽救财政危机,维持军费开支,国民政府下令推行金圆券改革,1948年8月19日,蒋介石以总统的名义发布《财政经济紧急处分令》,其中第二、三项为:“限期收兑人民所有黄金、白银、银币及外国币券,逾期任何人不得持有;限期登记管理本国人民存放国外之外汇资产,违者予以制裁。” 在这一政策下,1948年海河工程局根据政府公函指令,终于对替换公债E的偿还给出了解释: “查该项公债除历次抽签还本者外,其余未中签部分,前经本局呈奉水利部核准,一并提前偿还。所有息金一律截至本年七月一日停止,并由本局将该项未中签债券号码登载天津《民国日报》(八月七日至九日)及英文《北平时事日报》(八月十日至十二日)。通告债券持有人于本年九月一日以前持同原债券附带息票来局洽领本息以资结束。……本局民国二十四年掉换公债已在本年八月十九日以前通告数目,应依照原票面所载法币数目按法定折合率付给金圆。” 此函令意味着所有公债本息将折合成金圆券,限期由政府回购。金圆券本身就是变相发行大额钞票,一再滥发的结果是其价格狂泄,导致恶性通货膨胀。市民和商人普遍对金圆券缺乏信心,或快速换成实物和外汇,或直接拒收金圆券。替换公债E持有人的投资化为乌有。即使是在日伪时期也没有改变的公债偿还规则,被国民政府粗暴破坏了。海河工程局发行公债的成功历史,在国民政府强权干预下,以不光彩的结局而告终。  图3 海河工程局公债历年偿还情况 说明:S表示特别公债;CLE表示替换公债E,单位为万元,其在1945年并非实际偿还,而是计划偿还。 资料来源:Hai—Ho Conservancy Board 1898—1919:A Resume of Conservancy Operations on the Hai Ho and Taku Bar, ; China Imperial Maritime Customs, Decennial Report on the Trade, Navigation, Industries, etc., of the Ports open to Foreign Commerce in China and on the condition and Development of the Treaty Port Provinces, 1892—1901 with maps, diagrams, and plans, ,pp.560—561; Hai—Ho Conservancy Commission Report for 1906—1941(历年年报),HHC,未编号;『海河工程局民国三十一年度報告』,HHC,未编号;『海河工程局昭和十八年度報告』,HHC,未编号;『海河工程局第四四二次委員会会议事録』(1945年6月20日),HHC,第5卷,第1066页;《为函复本局民国二十四年调换公债偿还本息办法即希查照由》(1948年10月16日),HHC,第8卷,第49页。 结语 海河工程局发行的九次债券,由中国政府授权与核准,以海关附加税作为担保,而且也获得各国领事团的批准和各国工部局的支持。因此,这一非政府的公益法人所发行的债券,仍属于公债,具有较强的政府信用;在海河工程局的官方中文文件中,也载明是公债。不过它与一般政府主管发行或直接发行的公债有所区别,也没有被纳入中国政府公债的统计之中。作为一个特殊机构,海河工程局公债具有独特性和不可替代的价值,本文爬梳尘封的英文、日文和中文原始档案,系统性揭示了其制度遗产及其启示。 第一,尽管有一定的本土渊源,但公债发行主要还是借鉴和利用西方融资理念、工具和渠道。首次公债就是在英租界工部局债券基础之上借势而为的。九次公债均以英文凭证发行,分别由汇丰、华比、麦加利银行等各外资银行的天津分行经销,各国领事甚至主动帮忙推销。公债发行主要面向外国群体,前两次公债还采取了向各国工部局及轮船公司摊派的办法。九次公债形态多样,既有短期公债,也有长期公债;既有特别公债,也有公债替换;海河疏浚工程所带来的巨大经济效益,增强了市场信心,后来的七次公债市场认购踊跃。 第二,海关附加税作为海河工程局公债的本息偿付与担保方式,其性质和特征决定了公债的属性与信用。近代中国海关与关税饱含民族屈辱,名义上主权仍属于中国,但实际上是一种中外共治(“华洋组合”)的“边界权力”机构,关税的收益权亦由中外政府共同支配,从而具有相对独立性。因此,在政权更替频繁的动荡时代,其相对独立性及稳定性,从收入来源上保障了海河工程局及其公债信用的平稳和延续。九次公债的发行与偿付颇为顺利,无论是晚清还是北洋政府时期,还是国民政府时期甚至日伪时期,都是如此。直至1948年金圆券改革后被政府强制干预回购而终止。以海关附加税为担保的海河工程局公债的发行,为认识近代海关与关税的性质提供了鲜活的微观案例。 第三,公债的发行也促进了海关附加税的征收。公债融资通过变现其未来收益,短期内就能筹集巨额资金并“提前”完成疏浚工程,迅速改善航道,促进和扩大轮船运输与进出口贸易,并从而拓展和扩大了海关附加税的收入。如果依靠关税收入的正常累积,海河工程局历次重大工程可能都需要十年左右的时间才能获得足够的资金启动。此外,在征税环节上,由于附加税的开征是在疏浚工程完成之后进行的,也就是轮船公司与洋商受益之后才纳税,其交税的主动性与积极性增强,降低了征税成本。轮船公司与租界洋商不仅愿意接受公债的摊派与认购,甚至主动提出增加新税项目以推动海河工程局开展工程,以进一步改善通航条件。关税附加税的增加增强了公债的信用,降低了风险,从而激发了对海河工程局公债的市场认购与投资。可以说,公债发行与关税征收相互配合,彼此促进,形成公债融资、疏浚工程建设、航道改善、关税征收之间的良性循环,各利益相关方均因此受益。 海河工程局历次公债融资有效变现未来收益,从根本上推动了海河疏浚与通航运输,克服了天津港作为内河港与冬季封冻的劣势,从而使其市场腹地与区位优势得以充分释放,在北方各天然海港与不冻港的挑战中增强航运与贸易竞争力。 注:发表于《近代史研究》2018年第1期 (责任编辑:admin) |