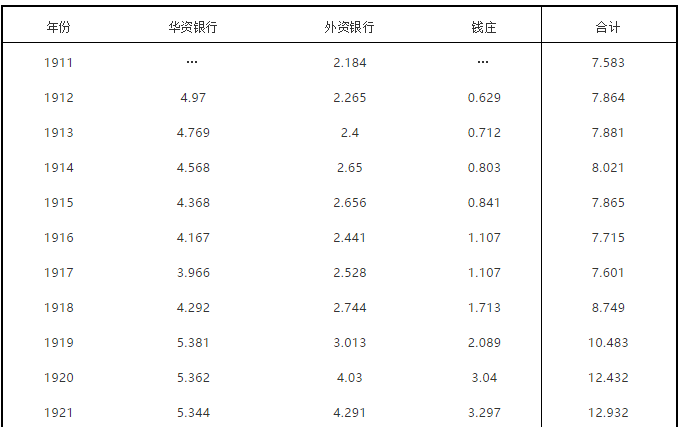

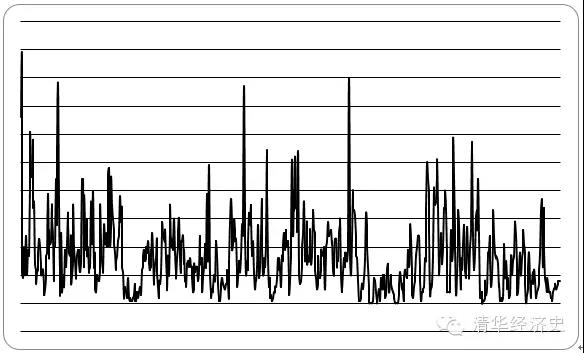

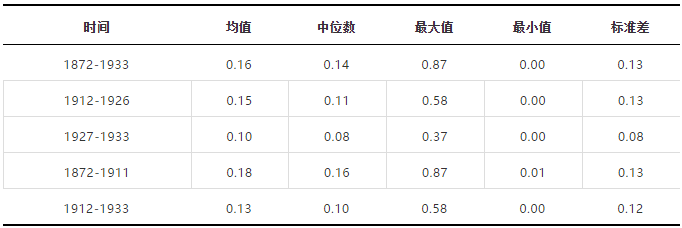

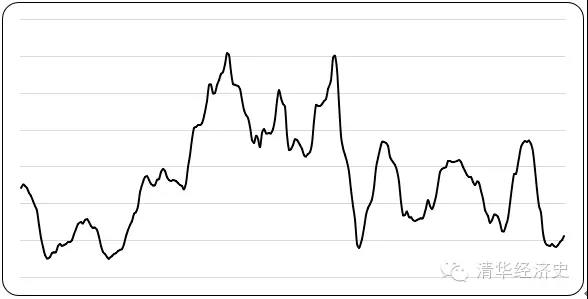

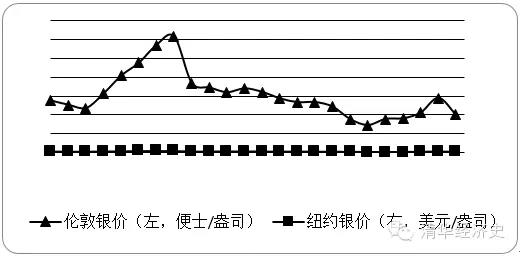

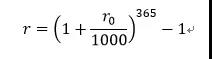

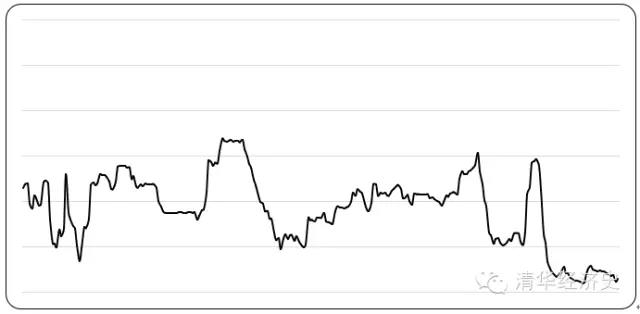

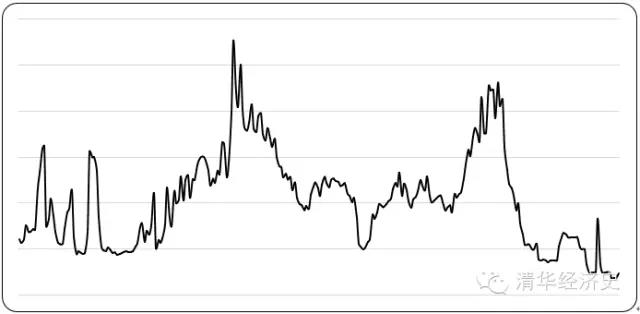

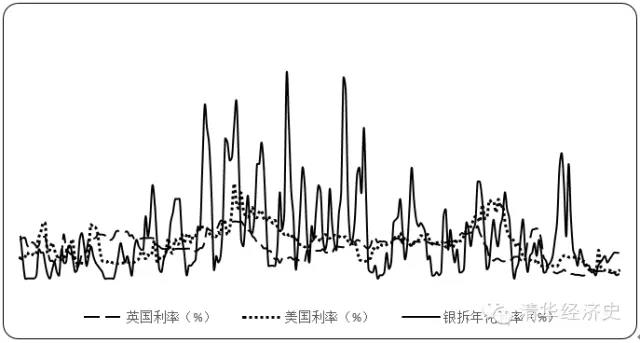

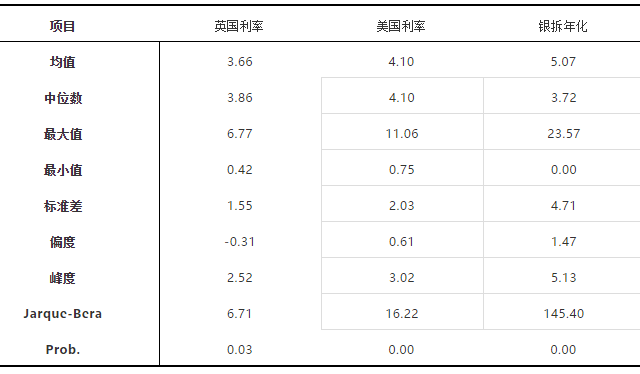

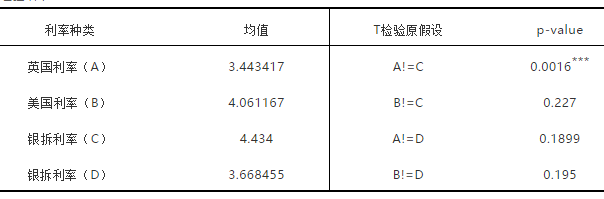

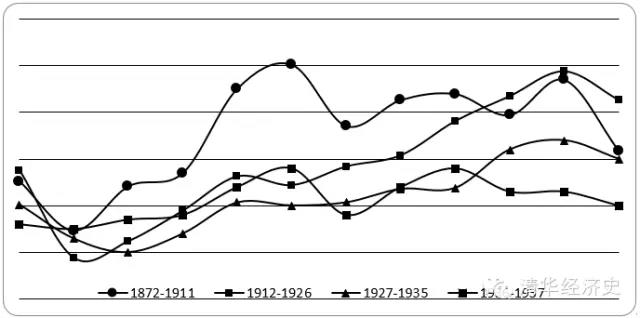

内容摘要:本文以近代上海钱庄的“银拆”利率为研究对象,从货币市场的角度分析近代上海金融市场发展变迁过程。以“银拆”简单的水平值和标准差来衡量,1912年较之以前,金融市场的资金效率和稳定性显著提升,1927年前后指标进一步得到了提升;与同时期的英美两国金融市场的基准利率相比较,上海钱庄利率均值水平显著高于英国,但在剔除了高于10%的高值月份之后,与英美的利率水平没有显著的差异。在近代上海金融市场发展的过程中,影响金融市场波动和“银拆”变动的因素很多,近代上海金融市场开放竞争的环境使得其比较容易受到外部冲击的扰动,另一方面,变迁中的金融制度安排和市场特点会放大外部扰动的影响,外部的频繁冲击与深度不够、制度缺陷的市场内因相结合,造成了近代上海金融市场的频繁动荡,我们认为内在的不稳定性可能是更主要的原因。 关键词:近代上海钱庄 银拆 稳定性 T检验 一、引言 伴随着近代上海工业和贸易的飞速发展,金融市场经历了深刻的变革,至20世纪30年代,上海已经成为中国乃至远东最大的金融中心——股票和外汇的金融市场规模雄踞亚洲第一、仅次于芝加哥的全球第二大期货交易中心、全球最大黄金现货交易中心、全球三大有色金属定价中心之一。十九世纪末二十世纪初的五六十年间,上海金融市场从无到有,金融创新层出不穷,市场的广度和深度提升迅速,已经初步形成了开放且竞争性的金融市场[i]。另一方面,成长中的近代上海金融市场又显得非常脆弱,极易因受到国内外的各种冲击而动荡不断[ii]。研究这段时期金融市场发展演变的历史,尤其从货币市场核心——钱庄银拆利率的分析切入,不仅能帮助我们进一步认识近代上海金融市场蜕变的过程,而且从定量的角度证明或证伪前人定性分析的观点,更为未来进一步的量化分析提供了基础。 国内外关于近代上海金融市场的研究很多:洪葭管和张继凤(1989)、吴承明(2001)、和杜恂诚(2002)、吴景平和李克渊(2010)等概述了上海金融市场发展演变的过程;燕红忠(2009)从数量指标的角度探讨了近代中国50年间(1887-1936年)的金融发展进程及其结构变化[iii];吴景平(2002)、朱荫贵(2002)等学者从金融机构发展与政府监管关系的角度分析了近代上海金融市场的发展变化;郑友奎(1986)、戴建兵(2003)、许涤新和吴承明(1990)等学者从金银价变动及其对金融市场冲击的角度研究近代上海金融市场。已有的文献中,专门针对钱庄业的研究也很丰富,如中国人民银行上海市分行(1960)、郑亦芳(1981)、王业键(1982)、朱荫贵(2003,2011)等都对钱庄业的发展变迁进行了梳理和研究。本文以近代上海金融市场最核心的汇划钱庄“银拆”[iv]数据为研究对象,运用统计定量的方法,分析在金融市场发展蜕变的过程中,这一指标表现出怎样的特征和变化趋势,并通过国际对比分析和计量发掘金融市场的内在变化。 经过我们的初步研究发现,以“银拆”简单的水平值和标准差来衡量,1912年较之以前金融市场的资金效率和稳定性显著提升[v],1927年前后指标进一步得到了提升;与同时期的英美两国金融市场的基准利率相比较,上海钱庄利率均值水平显著高于英国,但在剔除了高于10%的高值月份之后,与英美的利率水平没有显著的差异。在近代上海金融市场发展的过程中,影响金融市场波动和“银拆”变动的因素很多,一方面,近代上海金融市场开放竞争的环境使得其比较容易受到外部冲击的扰动,另一方面,变迁中的金融制度安排和市场特点会放大外部扰动的影响,外部的频繁冲击与深度不够、制度缺陷的市场内因相结合,造成了近代上海金融市场的频繁动荡,我们认为内在的不稳定性可能是更主要的原因。 二、上海钱庄与汇划清算制度 从19世纪末到20世纪初,上海迅速地成长为中国最大的城市和工商业金融中心。钱庄这一传统的金融机构,把握住了发展的机会,同这个港口城市一起成长,运用其他金融机构[vi]的资金扩大放款。钱庄在金融市场发展过程中,贡献了两项意义重大的革新——发行庄票和设立汇划总会,以便更有效地运用它们的资金。20世纪30年代前,钱庄仍是上海金融市场上的一股生气勃勃的力量,对于促进近代中国的贸易和工业发展起到了极大的作用(王业键,1982)[vii]。 上海钱庄分为两种,一种为汇划钱庄,一种为非汇划钱庄,非汇划钱庄又分为元、亨、利、贞四种。汇划钱庄有资格进入钱业“汇划总会”参与汇划业务,其他的则要委托汇划钱庄进行。上海钱庄所开出的本票,称为“庄票”,有即期和远期两种,即期庄票当日对付,远期庄票分为5天、10天,并且可以提前贴现。庄票在上海全市流通,因为钱庄在上海信用昭著,且钱庄也对于庄票的管理科学而严格,得到社会各界的认同,庄票也被视为现金的替代物,持有一家钱庄的庄票可以在其他钱庄兑现,所谓“庄票,关系信用甚巨,无论何人,凡持有庄票者,视为现款”[viii]。钱庄与钱庄之间由于“庄票”而形成的资金往来,通过订立的一套汇划制度进行。从1890年上海钱庄同业设立“汇划总会”,建立以公单制度为基础的汇划清算系统后,“这个市场虽为钱业市场,但银行、信托公司和其他金融机构均可派员到场交洽,委托钱庄代为在场交易。在20世纪40年代之前的长时期内,事实上钱业市场的交易也就是上海金融界的全部交易。由于钱业公会掌握了上海金融市场的行市,因而,在市场上有极大的发言权”[ix]。 1933年上海票据交易所成立之前,钱庄的“汇划总会”不仅清算钱庄的庄票,也清算银行的票据,各家金融机构需要在汇划钱庄柜头开设头寸账户,当日不足之数同业拆借补平,实际上囊括了大部分上海金融市场的金融业同业拆借业务,“汇划总会”在某种程度上起到了金融业票据清算中心和银行间同业拆借市场的作用。在这期间公单形式、汇划制度执行机构、集中准备额度、汇划业务范围等方面都随着金融市场的发展而不断演进[x],上海钱庄的汇划制度在近半个多世纪中,发挥了无可替代的重要作用,一方面方便了资金融通,提高了资金的使用效率,有利于庄票的流通、扩大了信用、支持近代工商业的发展;另一方面,钱庄利用这一业务工具长期占据中国金融业的优势地位,并在几次金融危机中有效利用了同业汇划系统,抵御了金融风险。因此,在很长的一段时期内,钱业挂牌的银拆行市成为当时上海金融市场的标准行市,银拆行市的高低体现了上海金融市场资金宽松的境况。 表1 1910-1936年中国所有银行年末存款总额(单位:亿元)   数据来源:罗斯基:《战前中国经济的增长》,中译本,浙江大学出版社,2010 年,第392-393页,由作者将原表中的“国内近代银行”改为“华资银行”,“外国银行”改为“外资银行”,单位换算为“亿元”。注意到罗斯基的计算中没有考虑到同业存款的数额。 辛亥革命之前,外资银行是中国金融市场上的重要力量,但这一时期外资银行的贷款也多依赖钱庄等当地金融机构或代理商投放,1910年代之后随着钱庄和华商银行的发展,根据罗斯基(2010)的数据(如表1所示),外资银行在上海金融市场上的份额急剧下降,1936年存款总额只增长了一倍,而华资银行和钱庄的存款规模增长了近十倍。 随着现代银行业的萌芽和发展,钱庄在金融市场上的核心地位确实受到了挑战,并最终让位于华商银行[xi],但我们认为直到20世纪30年代初钱庄依旧占据着金融市场的核心,直到1933年上海票据交易所设立和之后钱庄在1935年白银危机中接受国民政府改造,通过实行银钱业集中汇划之后,钱庄在近代上海货币市场中的核心地位才被华商银行所取代[xii]。朱荫贵(2011)的研究也表明了钱庄在近代金融市场上的重要性,直到30年代中期,上海许多工商企业的主要资金来源还是钱庄,正如他所总结,“晚清洋务运动时期钱庄在资本市场上占有垄断性的地位,中国近代新式华商银行兴起后,钱庄在近代中国资本市场上的地位和作用有所下降,但仍然是重要的一支力量”[xiii]。 在1933年之前,虽然华资银行发展迅猛,但资产规模的优势对钱庄来说并没有30年代末那么大,且1933年之前钱庄业一直把控着关键的汇划市场,上海钱庄的银拆数据无论从交易量上还是从交易规模上,都是旧上海金融市场上最为核心的金融机构同业拆借利率,是衡量旧上海金融市场资金成本的基准利率[xiv],所以我们的研究区间锁定在1933年之前,在这之前银行对钱庄银拆利率的趋势性影响是有限的。在现代金融学中,基准利率是货币市场上最为重要的指标变量,本文通过分析这段时期内钱庄“银拆”利率的特点和变动趋势,来探究近代上海金融市场发展演变的过程。 三、银拆的数据描述 近代上海钱庄银拆利率的数据取自中国人民银行上海市分行所编写的《上海钱庄史料》,其中记录了从1872年5月至1952年12月这80年的银拆利率月度数据[xv],考虑随着现代银行的发展,到1933年废两改元和上海银行票据交换所成立之后,钱庄及“银拆”利率在货币市场中的核心地位开始受到影响,所以本文的研究区间以1933年12月为结束点,《上海钱庄史料》所载原始数据资料从当时《申报》、《新闻报》等报纸逐日摘录,以及《银行周报》、《钱业月报》和银行周报社编纂的《经济统计》。本文重点考察的是1912年1月至1933年12月金融市场银拆利率变化情况,对于1912年之前的数据,仅做一个简单的对比描述。 对比1912年前后的数据,如图1所示,1912年之前,银拆利率的波动幅度比较大,从最低的0两/千两每天[xvi]到最高的0.87两/千两每天,为方便起见,下文中未标注的银拆利率单位均为“两/千两每天”,其中超过0.6的数据点有5个,分别是1872年6月、1873年6月、1876年5月、1897年11月和1909年11月,大多数月份在0-0.4的区间内震荡。从表2的统计性分析来看,1872-1911年间,银拆的均值是0.18,中位数是0.16,标准差0.13,银拆利率的数据没有通过正态分布的检验,整体呈现出不断震荡的态势,长期趋势不明显。 1912年至1933年,银拆利率如图1所示,较之1912年之前,从总体上看波动幅度有所下降、利率的整体水平降低、最高利率低于先前(超过0.5的点只有5个,且都没有超过0.6)。从表2的统计指标上来看,这段时期银拆利率的均值为0.13,下降了0.05,即平均来说,资金成本每千两白银每日下降0.05两,与此相应的,中位数、最大值、最小值也都分别下降0.06、0.29和0.01,银拆的标准差较之1912年之前也下降了0.01,利率的波动幅度、均值都较之前下降。   图1 1872-1933年银拆利率(单位:“两/千两每天”或“元/千元每天) 数据来源:中国人民银行上海市分行编:《上海钱庄史料》,上海人民出版社,1960 年,第628-630页。 表2 不同年度利率描述性统计  数据来源:中国人民银行上海市分行编:《上海钱庄史料》,上海人民出版社,1960 年,第628-630页,由作者计算得到。 考虑到银拆利率的波动幅度大,常会出现单月的高值,从图1中难以分辨利率走势的特征,图2在图1的基础上对月平均银拆利率进行了12个月的移动平均处理。1912-1933年这22年间,银拆利率的均值和标准差都经历了1912-1917年、1918-1926、1927-1933的“低”、“高”、“低”三个阶段。 从图2来看,1912年至1916年期间,银拆利率的均值维持在一个较低的水平,每天每千两利息在0.12两以下,特别是在1913年和1915年,这两年大部分时间利率都低于每日每千两利息0.05两,银拆利率在这段时间表现得较为平稳且利息较低。联系历史事件,可能的原因主要有两个:第一,国内在辛亥革命之后,上海地区政治趋于短暂的稳定期,工商业环境比较平稳;第二,受到第一次世界大战影响,国际市场资金相对宽裕。这段时期,上海迎来了辛亥革命后国内工商业的快速发展期,大量资金流入上海,市面上资金宽裕,银拆利率必然维持在一个比较低的水平上。  图2 1912-1933年银拆利率变化趋势(12个月移动平均)(单位:两) 数据来源:中国人民银行上海市分行编:《上海钱庄史料》,上海人民出版社,1960 年,第628-630页,平滑处理的方法是12个月移动平均。 从1916年至1927年,银拆利率在高位不断震荡,1920年5月和1924年9月都超过了0.3两/千两每天(如图2)。造成这种现象可能是多种因素相互叠加的结果[xvii],主要有三方面:第一,1915年至1920年国际银价不断走高(如图3),上海市场白银存量持续外流,直接造成了上海金融市场银根紧缩,银拆利率调至高位;第二,1921年国际银价暴跌近50%,金融市场上银根扩张投机盛行,并爆发了“信交风潮”[xviii],大量金融机构倒闭,上海金融市场上人人自危,造成上海金融市场波动剧烈;第三,1922-1927年银价相对平稳,但此期间上海政局不稳,1924年5月开始上海政局在军阀战争的阴影下风雨飘摇,1924年的齐卢战争、1926的北伐战争和1927年南京国民政府成立等等,这些外部冲击有可能是该时期上海银拆利率高位波动的原因。 1927年-1933年,国际银价处于下降通道,白银内流,上海金融市场银根扩张,再加上该段时期银行业信用扩张和相对平稳的国内政治局势,这些原因可能是导致该时期银拆利率总体波动幅度和均值水平均小于前一时期。期间内的一次小高峰对应的历史事件是1932年的“一·二八”事变,银拆利率从1931年10月至1932年2月一直维持在高位(如图1)。  图3 1913-1936年国际银价变动趋势 数据来源:《南开经济指数资料汇编》1988年,第484-486页。 四、同业拆借利率的对比 为了更好的说明近代上海银拆利率的特点,我们把银拆利率分别与当时英国和美国的利率与现在中国利率进行对比。因为近代银拆利率的单位是“两/千两每天”或“元/千元每天”,为了便于比较,首先把其单位化为百分比的形式,转化的公式为:  其中r0是以“两/千两每天”表示的银拆利率,r是经年化的百分比表示的银拆利率。 英国的利率选取同时期货币市场上公开市场贴现率,美国的利率选取同时期的银行同业拆借利率。英国和美国利率的数据来源为美国全国经济学会(National Bureau of Economic Research,NBER)的历史宏观数据库(Macro History Database)。英国、美国和隔夜SHIBOR的利率都取的是月度的平均值。 经过计算,从图4中可以看到:英国利率在1912年间保持在3.5%-5%水平内,从1913年开始持续下降,到1914年3月下降到1.38%的低水平后,利率开始回升,并从9月开始一直维持在5%左右的水平到1916年底。1917年至1918年,利率维持在4%左右的水平。1918年6月,利率又开始上升,在1919年6月达到6.68%的最高值。6%左右的高利率一直维持到1920年3月。从1920年4月开始,利率快速下降,在1921年7月达到最低点。从1921年8月开始,利率在振荡中上升至1925年1月4.76%的水平。此后到1929年2月这个区间段内,一直稳定在3%-5%的区间。从1929年3月起,利率迅速上升,在1929年10月到达6.15%的近期最高水平,之后又迅速下降至2%左右,并维持一段时间,从1931年8月起又开始上升,12月达到5.88%的近期最高水平,但是之后又一路下跌至1%左右的水平,特别是从1933年1月开始,利率一直低于1%,只是在1933年末才勉强升至1%以上的水平。 美国利率的波动情况要大于英国。从图5可以看到,在经历了1912-1915年的大幅度波动后,利率从1915年开始平稳上升,到1919年11月利率超过10%的水平,之后利率又一路下降。1924年9月,利率开始缓慢上升。1925年2月至1928年4月这3年的时间,利率一直维持在3.5%-5.5%的稳定水平。1928年5月后,利率开始飙升,并曾几度达到9%左右的高水平,然而从1929年10月开始,利率开始一路快速下降,在1931年2月只有1.5%,并一直维持到1931年9月。此后,利率在1%-3%的区间内上下波动,至1933年8月开始,利率跌破1%。  图4 英国利率走势图(单位:%) 数据来源:NBER Macro History Database 图片  图5 美国利率走势图(单位:%) 数据来源:NBER Macro History Database  图6 中、英、美三国利率比较 表3 中、英、美三国利率比较(单位%)  对英国、美国的基准利率以及近代上海的银拆利率进行比较,对比图6和表3,可以看到,同时期英国利率均值是3.66,标准差是1.55,美国利率均值是4.10,标准差是2.03,中国上海钱庄银拆的年化利率均值为5.07,标准差是4.71。英国利率和美国利率的均值分别比同时期上海银拆利率的年化值低28%和19%,其标准差分别低67%和57%,从简单的数值分析上来看,1912年之后上海金融金融市场的利率比英国和美国表现出更大的波动幅度和更高的均值水平。 但是通过进一步分析中位数发现差距不明显(英国的中位数是2.86、美国的是4.10,上海的是3.72),这些标准差和均值的差距很有可能是由银拆利率个别月份的高值所带来的。本文将银拆年化利率大于10的值定义为高值的阀值,英国数据中高于此阀值的没有,美国数据中高于此阀值的仅有一个,对应是1919年12月的11.06,中国数据中高于此阀值的数供29个,以1924年之后的数值为例有9个,分别是1924年5月和8月、1926年5月、1928年10月和11月、1931年10月-12月、1932年2月,这些时间月份分别都对应了一些历史上的重要事件。为了考察近代上海利率水平与英美国家的差异,是否是因为这29个高点,我们在剔除上海银拆市场这29个高点值和不剔除两种情况下分别作了英国、美国利率与近代上海银拆利率的T检验。结果如表4所示,没有剔除高值时,英国利率与上海银拆利率在1%的显著性水平下不同,而且是在1%的显著性水平下上海银拆利率高于英国利率,美国利率水平与银拆利率不同的原假设不显著;在剔除了高值月份之后,无论是英国利率还是美国利率都没有发现与上海银拆利率显著的不同。 表4:T检验结果  注:银拆利率(D)为剔除了异常值后的上海钱庄银拆利率;***为1%的水平上显著。 通过均值的T检验发现,上海钱庄的银拆利率在剔除29个高值之后没有显著地不同于英美利率水平,这从一定程度上说明,上海银拆利率之所以平均值上高于英美同期水平是由29个月份的高值引起的。造成这29个月份银拆利率高企的原因有很多,  需要具体分析每一个高值月份具体的宏观环境和历史事件,就总体利率波动性而言,上海银拆利率的波动幅度是大于英美同期水平的。这种大幅度的波动可能主要来源于两方面:一是外因,开放竞争的金融市场,比较容易受到外部冲击的干扰,表现为高值月份较多,利率的标准差较大;二是内因,高速成长中的近代上海金融市场中货币需求的波动幅度大、传统金融机构的特有制度安排等。外部的频繁冲击与深度不够、制度缺陷的市场内因相结合,造成了近代上海金融市场的频繁动荡,其中内因可能是一个更主要的方面。在下一节的分析中我们将试图说明货币需求波动和分账制度引起的季节性因素对金融市场波动的可能影响。 五、近代上海金融市场的季节性 近代上海的金融市场表现出很强的季节波动性,尤其是二十世纪三十年代之前这种季节性表现的更加明显。这种季节性从一定程度上说,加大了近代上海金融市场资金供给和需求两方面的波动性,如果这种内在的波动性遇到其他外部因素的冲击,非常容易造成金融机构资金链的断裂,从而引发金融危机。例如,1883年的倒账风波,1897年的贴票风波还有1910年的橡胶股票风潮,每次都是在接近年关的阴历11月份市场资金最为紧张之时爆发危机。 从数据上来看,20世纪30年代似乎是上海金融市场发展的分水岭,30年代之前的金融市场季节的波动性要远远大于30年代之后,随着金融业的发展和经济的发展进步,金融市场的这种季节性特征变得越来越不明显了,从图7中给出了不同时期的12个月份银拆的平均值。从各个月份的变动情况来看基本上与之前的分析相符,5-6月份、11-12月份和翌年1月份是市场上流动性紧张的时候。值得注意的是随着时间的推移,上海金融市场上的季节性因素是不断降低的,1912年之后5-6月份的银根最紧张时也显得平缓了,特别是法币改革后的1936-1937年时期,年底的时期银拆也没有上涨太多。 总体来说,1927年之前的上海金融市场表现出了较强的季节性,具体来说五至六月份、十一月份至翌年的一月份市场上资金紧张,二三月份和七八月份市场上资金充裕,导致旧上海金融市场季节性波动的因素有很多,本文主要从出口贸易引起的货币需求波动和中国的年关分账清帐制度引起的货币供给需求波动两个方面来做一些尝试性的解释。 图片  图7:上海钱业银拆的各月走势平均值 资料来源:根据《上海钱庄史料》中“日拆”的数据,由作者计算得到。 (一)货币需求的波动:国际贸易的季节性 这种季节性多是与贸易相关,“就我上海之金融季节,或全国之金融季节而观,其在今日,所受国际金融市场之影响,虽已不轻。若与他国之情形相较时,有可谓极微。故金融季节发生之原因,似以国内的为主体,而国内原因,似又以农产为主体。要之此种原因,除有非常事变外,大概多有一定时期,因此金融季节之变迁,似商不难推测期一二也。”[xix] 源引《上海钱庄史料》中收录的“上海之金融季节”一文:“近数年来上海金融之变动情形,由过去之事实,及资金需要之原因,而归纳论断之,则上海金融,可分其季节如下:第一季,二、三月份为金融最宽时期,第二季,四、五、六月份为金融紧急时期,第三季,七月份为金融平和时期,第四季,八、九、十月份为金融最紧时期,第五季,十一月份为金融平和时期,第六季,十二月即翌年元月份为金融紧急时期。”以上月份均为公历月份,第一季为正月和之后的市场淡季,资金需求量不大,市场上资金相对宽裕;第二季为丝茧和茶叶的上市季节,各商栈争相收购出口,市场上资金相对紧张;第三季丝茶市面已过市场清淡;第四季棉和粮食上市,出口旺季,花用十分之巨,市场上资金相对紧张;第五季银拆因出口货多,收回现银亦多,银拆价格渐渐回落;第六季阴历年底结账分红,商家金融紧张,银两和银元需求量都大为增加,市场上流动性紧张。 (二)货币供给的波动:分账清帐制度 股份制公司是近代由西方传入我国的,中国第一家股份制公司——轮船招商局成立与1872年,它的股票以等额划分,可以买卖转让,这在中国历史上还是第一次。在招商局的带动下,兴办股份制企业在中国迅速蔚成风气。1872年,股份制企业只有招商局一家,到1887年,在《申报》上公开登载股票价格的企业共有36家。 中国传统的企业组织形式有别于股份制公司的——“有限责任”,而是股东负有“无线责任”的合伙制,在本文研究的这段时期内,大多数的公司企业都还是这种合伙制的组织形式,股东按资出股,掌柜的和技术性工人可以以自己的劳动力入股,称为“身股”,一般到年底按照这一年的盈利和亏损情况清算分账。 从现在现存的钱庄业的账本来看,名目繁多,多使用旧式记账法,从1937年起,钱业公会才决定使用新式会计记账法,在此之前所有的账本账册中,最为重要的就是“红账”,每年农历正月初二或初三将上年度营业盈亏状况向股东提出的年度决算报告,因惯例以红纸缮写,故称“红账”。“红账”是一种旧式收付清册。上收下付,上收是负债,下付是资产,付多于收即是盈余。 每年的年关,各个商家、工厂都以“红账”的形式报请到股东大会,有盈利就分红,有亏损就需要股东垫付。然后分账结束之后再决定下一年度是否再继续营业,如果认为继续经营无利可图,经股东表决通过之后就要开始清算资产,变现付给股东,是为“清账”。 由于所有制形式和年关分账清账的习惯,使得每个商家在年关之前都急于收回欠款,清理账务,清算资产,使得年关之前的阴历11月份和12月份市面上资金紧张,对于金融业的影响尤为显著。 六、总结 19世纪末至20世纪初的上海,不但是全中国的工业和贸易中心,更是中国乃至远东最大的金融中心,作为近代中国金融业一支举足轻重的力量,钱庄在其发展演变的过程中,不但创造了一种类似于今天银行本票的票据——庄票,更创造演变出了一套依托庄票、公单的支付清算制度——汇划清算制度。鉴于1933年上海银行票据交换所成立之前,上海钱庄同业的“汇划总会”在金融业票据清算和银行间同业拆借市场上的核心地位,银拆利率实际上成为了上海金融市场上的基准利率,它的高低变化基本呈现了上海金融市场资金的宽松程度。本文以《上海钱庄史料》的记录为基础,分析了1912年1月至1933年12月间上海市场上钱庄银拆利率的变动特征,总结如下: 第一,与之前1872-1911年相比,1912年之后银拆利率的均值下降了0.05两/千两每天,标准差亦比1872-1911年下降0.01;1912-1933年这22年间,银拆利率的均值和标准差都经历了1912-1917年、1918-1926、1927-1933的“低”、“高”、“低”三个阶段。 第二,与英国、美国的基准利率以及近代上海的银拆利率进行比较,从简单的均值和标准差上来看,1912年之后上海金融金融市场的利率比英国和美国表现出更大的波动幅度和更高的均值水平,通过T检验,英国利率与上海银拆利率在1%的显著性水平下不同,而且是在1%的显著性水平下上海银拆利率高于英国利率,美国利率水平与银拆利率不同的原假设不显著。但在剔除了高于10%的高值月份之后,上海钱庄的银拆利率没有显著地不同于英美利率水平,这从一定程度上说明,上海银拆利率之所以平均值上高于英美同期水平是由29个月份的高值引起的。利率高值月份的影响因素很多,需要具体分析每一个高值月份具体的宏观环境和历史事件,就总体利率波动性而言,上海银拆利率的波动幅度是大于英美同期水平的。 第三,从上海银拆数据的月度走势来看,1927年之前的上海金融市场表现出了较强的季节性,具体来说五至六月份、十一月份至翌年的一月份市场上资金紧张,二三月份和七八月份市场上资金充裕,导致旧上海金融市场季节性波动的因素有很多,文中主要从出口贸易引起的货币需求波动和中国的年关分账清帐制度引起的货币供给需求波动两个方面来做一些尝试性的解释。 本文以近代上海金融市场最核心的汇划钱庄“银拆”数据为研究对象,通过初步地定量分析研究近代上海金融市场的发展变迁。总体来说,1912年较之以前金融市场的资金效率和稳定性显著提升,1927年前后指标进一步得到了提升;与同时期的英美两国金融市场的基准利率相比较,上海钱庄利率均值水平显著高于英国,但在剔除了高于10%的高值月份之后,与英美的利率水平没有显著的差异。在近代上海金融市场发展的过程中,影响金融市场波动和“银拆”变动的因素很多,一方面,近代上海金融市场开放竞争的环境使得其比较容易受到外部冲击的扰动,另一方面,变迁中的金融制度安排和市场特点会放大外部扰动的影响,外部的频繁冲击与深度不够、制度缺陷的市场内因相结合,造成了近代上海金融市场的频繁动荡,我们认为内在的不稳定性可能是更主要的原因。1927年之后,随着国民政府金融改革的推进和金融市场广度和深度的提高,这种内在的不稳定性影响在逐年消减。 由于史料的限制,数据相对并不充分,直接影响到观点的展开和证明,这是本文的不足之处,随着经济史定量研究的深入,我们会进行进一步研究。 参考文献 [1] 陈争平、左大培,1994:《“民十信交风潮”的教训》,《经济导刊》第3期。 [2] 戴建兵,2003:《白银与近代中国经济(1890-1935)》,上海复旦大学,博士论文。 [3] 杜恂诚,1998:《中国近代的三次金融风潮及其启示》,《安徽史学》第2期。 [4] 杜恂诚,2002:《中国金融通史》卷3《北洋政府时期》,中国金融出版社。 [5] 管汉晖,2007:《20世纪30年代大萧条中的中国宏观经济》,《经济研究》第2期。 [6] 宫下忠雄,1986:《支那货币制度论》,中国近代经济史研究资料》第5辑,上海社会科学院出版社。 [7] 洪葭管、张继凤,1989:《近代上海金融市场》,上海人民出版社。 [8] 孔敏主编,1988:《南开经济指数资料汇编》,中国社会科学出版社。 [9] 罗斯基,2010:《战前中国经济的增长》,中译本,浙江大学出版社。 [10] 闵杰,2004:《清代“橡皮股票风潮”始末》,《中国金融家》第11期。 [11] 史立丽,2001:《1897年上海贴票风潮述略》,《上海金融》第12期。  [12] 石涛、张军,2004:《上海钱庄汇划制度探析》,《人文杂志》第2期。 [13] 王业键著,程麟荪译,1982:《上海钱庄的兴衰》,《上海经济研究》第4期。 [14] 吴承明,2001:《中国的现代化:市场与社会》,北京三联书店。 [15] 吴景平,2002:《上海金融业与国民政府关系研究(1927‐1937)》,上海财经大学出版社。 [16] 吴景平和李克渊著,2010:《六十年来的中国金融变迁》,上海人民出版社。 [17] 许涤新和吴承明,1990:《中国资本主义发展史(第2卷)》,人民出版社。 [18] 燕红忠,2009:《近代中国金融发展水平研究》,《经济研究》第5期。 [19] 郑友揆,1986:《十九世纪后期银价、钱价的变动与我国物价及对外贸易的关系》,《中国经济史研究》第2期。 [20] 郑亦芳,1981:《上海钱庄(1843‐1937)—中国传统金融业的蜕变》,中央研究院出版社(台北)。 [21] 张秀莉,2009:《橡皮股票风潮再研究》,《社会科学》第4期。 [22] 中国人民银行上海市分行编,1960:《上海钱庄史料》,上海人民出版社。 [23] 钟思远和刘基荣,1999:《民国私营银行史(1911-1949)》,四川大学出版社。 [24] 朱荫贵,2002:《两次世界大战间的中国银行业》,《中国社会科学》第6期。 [25] 朱荫贵,2003:《抗战前钱庄业的衰落与南京国民政府》,《中国经济史研究》第1期。 [26] 朱荫贵,2004:《近代外国在华银行——以二十世纪二三十年代为中心》,《“1920年代的中国”国际学术研讨会论文集》。 [27] 朱荫贵,2011:《论钱庄在近代中国资本市场上的地位和作用》,《社会科学》,2011年第8期。 A Study of the IORof Shanghai Qianzhuang in the early 20th century-Based on the historicalmaterials of Shanghai Qianzhuang PanQingzhong, Long Denggao (School of Economics and Managementat Tsinghua University, Institute of Economics at Tsinghua University) Abstract: This paper analyzes the IOR (InterbankOffered Rate) of Shanghai qianzhuang (small native bank in Chinese history)during the period of 1912-1933. We argue that the IOR of Shanghai qianzhuangwas the benchmark interest rate in Modern Shanghai’s financial market. Throughanalysis of this IOR, we find that the stability of the Shanghai’s financialmarkets was firstly improved after 1912, and then got much more improved andefficient after the year of 1927. This paper also finds that the average IOR inShanghai was higher than that of Britain, but without the 29 high-level months,IOR in Shanghai was no significant difference in the those of Britain and theU.S., respectively. The internal reason plays a key role on the instability ofthe financial market, which was decreased gradually with the financial reformsand the growth of domestic financial market after 1927. Keywords: Shanghai Qianzhuang; Interbank Offered Rate;Stability; T test; JEL Classification: N15; N25; E43; * 潘庆中,清华大学经济管理学院,邮政编码:100084,电子邮箱:davidpan@sem.tsinghua.edu.cn;龙登高,清华大学经济学研究所,邮政编码:100084,电子邮箱:dglong@tsinghua.edu.cn。感谢两位匿名审稿人极具建设性的建议,当然文责自负。 [i]管汉晖(2007)认为20世纪30年代中国基本形成了竞争性的银行体系,“这个体系包括政府银行、私营银行和钱庄,还有外国银行,它类似于美国历史上曾经出现的自由银行制度”。 [ii]这期间发生在上海比较大的金融危机有六次,分别是1883年的倒账风波,1897年的贴票风波,1910年的橡胶股票风潮,1921年的信交风潮,1924年齐卢战争引起的上海金融动荡,1935年白银危机。具体对于每次金融危机的研究详见:陈争平和左大培(1994)、杜恂诚(1998)、闵杰(2004)、史立丽(2001)、吴承明(2001)、张秀莉(2009)等学者的成果。 [iii]通过对数量指标的计算,燕红忠(2009)认为近代中国金融的大发展主要出现在1921-1936年间,这一时期的各项指标都得到了迅速提高和优化。但由于起点很低、维持增长的时间过短,直到1936年,中国金融发展的层次和水平大体上仍落后于主要资本主义国家半个多世纪。 [iv]钱庄的拆借利率为“银拆”,由钱庄同业公会组织各家钱庄进行竞价得出,为均衡利率。上海钱庄的拆借时间较短,通常为两日,银拆利率为每日拆借的利率,类似于现在的隔夜拆借利率。 [v]资金的效率体现在充分运用资金的能力,我们认为对于成长中的近代上海货币市场,同业拆借利率——“银拆”作为货币市场最核心的利率,与市场上其他期限的利率有很强的相关性,它的高低体现了市场上的资金成本,可以在一定程度上体现金融市场使用资金的能力和效率。 [vi]“其他金融机构”指山西票号、外国银行和华商银行。 [vii]王业键著,程麟荪译:“上海钱庄的兴衰”,《上海经济研究》,1982年第4期,第55页。 [viii]中国人民银行上海市分行编:《上海钱庄史料》,上海人民出版社1960年版,第698-699页。 [ix]洪葭管和张继凤:《近代上海金融市场》,上海:上海人民出版社,1989年,第27页。 [x]具体的制度演进参见石涛和张军(2004)的研究《上海钱庄汇划制度探析》。 [xi]根据朱荫贵(2004)的研究,1925年华资银行的实收资本与公积金数量与外国在华银行相比虽略有不如,但在资力估计已经超过外国在华银行。事实上,1928年之后华资银行在国民政府的扶持下发展迅速,在各方面业务远超外国在华银行实力,正如宫下忠雄在其著作《支那货币制度论》中所总结的“就连强大的外国银行也难以同中央银行相抗衡,这就攻破了外国银行多年经营难以摧毁的堡垒的正门,(中国方面)终于大部分收回了外汇方面的利权。” [xii]事实上,1933年上海票据交易所成立之后,虽然上海银行同业间的票据交换,从汇划总会改在新交易所办理。但是,钱庄的汇划制度仍居于中心地位,如1933年12月,上海票据交换所的交换额为2.24亿元,而钱业收解数为12.29亿元,超过票据交换所好几倍(详见:钟思远、刘基荣,《民国私营银行史(1911-1949)》,四川大学出版社,1999年,第132页。) [xiii]朱荫贵:“论钱庄在近代中国资本市场上的地位和作用”,《社会科学》,2011年第8期,第143页。 [xiv]基准利率是利率市场化改革的核心。基准利率在整个利率体系中处于主导地位,对整个利率体系起着绝对性作用,它是无风险投资收益率的重要参考基础,在利率市场化条件下,融资者衡量融资成本、投资者计算投资收益,以及管理层对宏观经济的调控,都依赖基准利率作为参考。国际上,基准利率主要以银行同业拆借利率和回购利率为主,我国在利率市场化改革的过程汇总,一般普通民众把银行一年定期存款利率作为市场基准利率指标,银行等金融机构则把上海银行间隔夜拆借利率和国债二级市场收益率作为市场基准利率的参考。 [xv]每月的数据包含“最高价”、“最低价”和“平均价”,本文的主要研究分析以“平均价”为基础。银拆1933年4月以前单位为“两/千两每天”,此后废两改元,单位为“元/千元每天”。 [xvi]银拆为“0”表示白借,导致此情况的原因可能是当时资金较为充裕。 [xvii]对于这些外部因素冲击对银拆利率走势的影响程度,本文没有给出确定性的解释,有待未来进一步验证。 [xviii]第一次世界大战结束后,市场上大量闲散资金需要寻找新的投资方向,与此同时中国政府为了缓解财政困难增发公债,在这些背景下交易所和信托公司如雨后春笋般不断涌现,信用风险不断积累,至1921年底,一些稳健的银行和钱庄收缩资金,进而停止房款,银根紧缺,一向靠借款从事股票投机者,资金运转不灵,顿时陷入困境,证券价格暴跌,大批交易所的信托公司纷纷倒闭。形成橡皮风潮之后上海又一次严重的金融风暴。史称"民十信交风潮"。简称“信交风潮"。 [xix]引自《上海钱庄史料》中“论金融之季节”一文,源载于《银行周报》第5卷第10期专第5页,1921年3月22日。 (责任编辑:admin) |